Să presupunem că eu și familia mea decidem să facem o asigurare de viață în Germania. În cazul în care unul sau ambii părinți mor, copiii noștri sau celălalt partener, inclusiv copiii, ar fi acoperiți pentru o perioadă lungă de timp.

Pentru noi, ca străini care trăim în Germania, este dificil să găsim o asigurare bună pentru nevoile noastre.

Există foarte multe asigurări și diferite modele de asigurare din care poți alege.

Cu ajutorul unui site german, poți însă găsi o bună asigurare de viață, compatibilă cu situația ta.

Dar mai multe despre asta mai târziu.

Despre asigurarea de viață în Germania

În general, o asigurare de viață în Germania este benefică, în funcție de situația ta de viață.

Am aflat că majoritatea germanilor încep să se gândească la asigurarea de viață atunci când fie se căsătoresc, fie au copii, fie fac o investiție mai mare.

Aceste investiții pot fi, de exemplu, cumpărarea unei case sau a unui apartament. În acest fel, ei se asigură că persoanele apropiate nu vor fi împovărate cu costurile împrumutului lor în cazul în care aceștia ar muri.

În același timp, este adesea mai bine să începi să plătești o asigurare de viață de la o vârstă tânără.

În acest fel, poți obține un preț mai bun de la o companie de asigurări competitivă în Germania.

Când vorbim despre asigurările de viață în Germania, se folosesc trei termeni importanți:

- „Prämie” înseamnă „primă de asigurare” și este alcătuită, de obicei, dintr-o componentă de cost și una de risc.

- „Beitrag” sau taxa este suma care trebuie plătită lunar, trimestrial, semestrial sau anual.

- „Police” este certificatul de asigurare

De reținut

1) În Germania, asigurarea de viață la termen este o formă de asigurare destinată persoanelor urmașe aflate în întreținere.

2) Aproximativ 1/3 din germani au o formă de asigurare de viață.

3 ) Printre persoanele care au nevoie de asigurare de viață se numără: Familiile, persoanele cu venituri principale, persoanele care desfășoară activități independente și persoanele care iau credite.

4) Există 6 tipuri de asigurări de viață în Germania – le poți găsi pe toate mai jos.

5) Oamenii fac 4 tipuri de greșeli când vine vorba de asigurarea de viață. Cea mai frecventă este încheierea unei polițe mixte de viață

6 ) Cel mai simplu mod de a cumpăra acest tip de asigurare este să folosiți un calculator de asigurări.

Mergi la Calculator asigurări de viață Germania Tarifcheck* >>

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

Subiectele abordate în acest articol

Asigurarea de viață în Germania – Risikolebensversicherung – Ce înseamnă asigurare de viață? >>

Cât de comună este asigurarea de viață? >>

Cine sunt persoanele care au nevoie de asigurare de viață în Germania? >>

Cine sunt persoanele care nu au nevoie de acest tip de asigurare? >>

Câte tipuri de asigurări de viață există în Germania? >>

Greșeli frecvente pe care le fac oamenii >>

Cel mai simplu mod de a încheia o asigurare de viață în Germania >>

Calculatorul de asigurări de viață de la Tarifcheck* explicat >>

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

Asigurarea de viață în Germania – Risikolebensversicherung – Ce înseamnă?

Asigurarea de viață la termen în Germania (Risikolebensversicherung) este o formă de asigurare pentru persoanele care supraviețuiesc, aflate în întreținerea asiguratului. Cu ajutorul acesteia, îți asiguri familia în cel mai bun și mai individual mod posibil. De asemenea, poți acoperi cu el finanțarea imobiliară sau alte împrumuturi în cazul în care decedezi.

Atunci când ai propria companie, o poți proteja financiar cu o poliță de asigurare de viață la termen.

În cazul în care decedezi, partenerul tău de afaceri sau un angajat important poate prelua afacerea fără pierderi uriașe. Suma plătită, cunoscută sub numele de suma asigurată, poate fi utilizată pentru a plăti cheltuielile curente.

Acestea ar putea fi, de exemplu, rate de împrumut din finanțări imobiliare.

Potrivit Gabler Wirtschaftslexikon, o asigurare de viață la termen ar putea implica unele probleme.

O asigurare de viață cu plată anticipată până la deces este adesea criticată pentru așa-numitele plăți în exces. Se pare că persoanele care au o durată de viață mai lungă contribuie, cu acest tip de asigurare, cu o sumă mai mare decât cea asigurată.

Pentru a evita plățile în exces, se convine asupra unor perioade de plată mai scurte.

Înapoi la lista cu subiectele principale

Cât de frecventă este această asigurare în Germania?

Potrivit Statista ponderea asigurărilor de viață în Germania a fost în 2019 de 32,7%. Așadar, aproape 1/3 din toți germanii au o formă de asigurare de viață.

În comparație cu cele mai recente cifre din SUA, este un procent destul de mic. În 2021, aproximativ 52% dintre americani dețineau o asigurare de viață, potrivit Statista.

Asigurarea de viață poate fi mai scumpă în SUA decât în Germania, dar este probabil mai importantă.

De exemplu, securitatea socială plătește doar un ajutor de deces de 255 de dolari pentru persoanele în vârstă care se califică. Este mult prea puțin pentru a acoperi costurile medii de înmormântare de aproximativ 10.000 de dolari.

Situația nu este cu mult diferită în Germania începând cu 2004.

Fostul „Sterbegeld” (ajutor de deces sau de înmormântare) a fost eliminat. Până în 2004, ajutorul de stat a fost de până la 1050 € în caz de deces.

Pe de altă parte, costurile funerare în Germania reprezintă doar aproximativ 75% din prețul din SUA.

Înapoi la lista cu subiectele principale

Cine sunt persoanele care au nevoie de o asigurare de viață?

Pe scurt, asigurarea de viață poate fi utilă în special pentru

- familii tinere

- principalii aducători de venituri într-o gospodărie

- liberi profesioniști

- cei care au credite pentru sume mari

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

Potrivit autorităților locale din Berlin, asigurarea de viață la termen poate fi folosită și pentru a acoperi costurile de afaceri dacă deschizi o afacere cu un partener.

În caz de deces, se efectuează o plată către persoanele aflate în întreținerea supraviețuitorilor numai sub forma unui ajutor de deces pre-stabilit.

Asigurarea de viață la termen nu este menită să asigure protecție la bătrânețe.

Cea mai bună alegere ar fi să alegi o asigurare de viață mixtă, de tip endowment.

Asigurarea de viață este recomandată pentru persoanele cu împrumuturi care au finanțări sau sarcini, deoarece, în cazul în care acestea mor, persoanele aflate în întreținerea lor pot folosi ajutorul de deces pentru a achita datoriile.

Chiar și pentru persoanele necăsătorite aflate într-o relație, o asigurare de viață în Germania poate fi utilă.

De obicei, partenerii lor sunt excluși din planurile de pensie legală pentru văduvi sau văduve.

În acest fel, asigurarea de viață poate ajuta la acoperirea cheltuielilor pentru înmormântări și nu numai.

De asemenea, le recomand adulților mai în vârstă să ia în considerare o astfel de asigurare de viață în Germania dacă au puține economii sau nu au deloc. Aceasta ar trebui să fie cel puțin suficient de mare pentru a acoperi costurile de înmormântare.

Înapoi la lista cu subiectele principale

Cine sunt cei care nu au nevoie de acest lucru în Germania?

Există persoane cărora nu li se recomandă să încheie o asigurare de viață în Germania:

Aceștia sunt, pe de o parte, studenți, stagiari și ucenici.

Pe de altă parte, nici persoanele care nu au un partener sau persoane în întreținere care să le supraviețuiască nu vor avea nevoie de o asigurare de viață în Germania.

De asemenea, dacă ambii parteneri pot să-și acopere singuri cheltuielile de trai, asigurarea de viață nu este necesară.

Dar chiar dacă ești student, stagiar sau ucenic, poate fi benefic să închei o asigurare de viață la o vârstă mai tânără.

Cu cât începi mai devreme să plătești asigurarea de viață în Germania, cu atât mai mic este comisionul.

Înapoi la lista cu subiectele principale

Câte tipuri de asigurări de viață există în Germania?

În Germania, ofertele de asigurări de viață sunt diverse și uneori nerecomandate. Mai multe recomandări mai târziu în acest articol.

Tipul 1 – Asigurare de viață de tip „Endowment” (Kapitallebensversicherung)

Asigurarea generală de viață are unele avantaje în comparație cu alte tipuri de asigurări.

Cea mai căutată poliță de asigurare de viață în Germania este asigurarea mixtă de viață (de tip endowment).

Aceasta oferă o dublă siguranță: asigurarea în caz de deces și economisirea pe termen lung, cu plata capitalului economisit la sfârșitul contractului.

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

Termenul minim de 12 ani este recomandat din motive fiscale.

Merită să fie luată în considerare de oricine dorește să-și asigure traiul la bătrânețe și pentru persoanele aflate în întreținerea sa, în caz de deces.

Dar trebuie să fii atenți la câteva dezavantaje:

Polițele de asigurare de viață cu componentă investițională pot implica ori comisioane ridicate ori garanții reduse.

În comparație cu aceasta, ar putea fi util să analizăm mai îndeaproape asigurarea de viață temporară.

Tipul 2 – Asigurare de viață temporară (Risikolebensversicherung)

Asigurarea de viață pe termen limitat (în germană Risiko Lebensversicherung) contribuie la asigurarea securității financiare a familiei tale în cazul în care tu decedezi.

În acest fel, urmașii aflați în întreținerea ta nu se vor confrunta cu dificultăți financiare.

Băncilor germane le place să folosească asigurarea de viață la termen ca garanție pentru împrumuturi.

În cazul în care decedezi, împrumutul poate fi achitat cu suma de plată.

În timp ce asigurarea de viață la termen plătește doar atunci când persoana asigurată moare, alte trei tipuri de polițe de asigurare plătesc la expirarea poliței.

În următoarele paragrafe îți voi prezenta încă trei polițe de asigurare de viață.

Tipul 3 – Asigurare de viață legată de fonduri (Fondsgebundene Lebensversicherung)

Asigurarea de viață în Germania cu componentă instituțională este o formă foarte atractivă de asigurare privată pentru bătrânețe și de protecție pentru persoanele supraviețuitoare aflate în întreținere.

Aceasta oferă randamente bune, cu investiții în fonduri cu risc scăzut și este recomandat pentru oricine dorește să își asigure pensia pentru bătrânețe.

Tipul 4 – Asigurare de viață englezească/britanică (Englische / Britische Lebensversicherung)

Asigurarea de viață în Germania de tip britanic reprezintă o bună modalitate de a economisi capital pentru pensia privată. Principiul este același ca și în cazul asigurărilor mixte de viață:

O anumită sumă este plătită în fiecare lună către compania de asigurare. În acest fel, capitalul economisit, inclusiv randamentul, poate fi plătit la sfârșitul perioadei contractuale convenite.

Termenul este limitat și poate fi stabilit la 30 de ani.

De regulă, suma de capital este plătită până la împlinirea vârstei de 75 de ani. Randamentul este semnificativ mai mare, deoarece majoritatea contribuțiilor (până la 80%) sunt investite direct în acțiuni.

În Germania, proporția de acțiuni este de maximum 35%.

Diferența constă în faptul că închei o poliță de asigurare cu o companie de asigurări britanică, care își oferă produsele și pe piața germană.

Tipul 5 – Asigurare de deces fără control medical (Sterbegeldversicherung ohne Gesundheitsprüfung)

Acest tip de asigurare nu este o asigurare de viață propriu-zisă, ci o asigurare care acoperă costurile de înmormântare.

Cu excepția câtorva grupuri privilegiate, toată lumea trebuie să se ocupe de propria înmormântare.

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

După cum am menționat deja, în Germania nu mai există un ajutor de înmormântare din partea statului.

Chiar dacă nu te gândești să închei o asigurare de viață (lucru pe care îl recomand), ar trebui să te gândești cel puțin să închei o astfel de asigurare de deces, pentru a nu-i împovăra pe cei pe care-i lași în urmă.

Tipul 6 – Asigurare de pensie (Rentenversicherung)

Asigurarea obligatorie de pensie este o componentă a sistemului german de asigurări sociale. Este o parte a asigurărilor sociale și, prin urmare, servește drept pensie la bătrânețe.

Pe lângă asigurările legale de pensii, există și asigurări private de pensii.

Asigurarea obligatorie de pensie are ca scop principal asigurarea securității financiare a persoanelor active la bătrânețe și se mai numește și pensie pentru limită de vârstă.

În plus, asigurarea de pensie acoperă și riscul de reducere a activității profesionale remunerate.

Cea de-a treia parte a asigurării de pensie este pensia de urmaș, care se mai numește și pensie de văduv.

Înapoi la lista cu subiectele principale

Greșeli frecvente pe care le fac oamenii

Greșeala nr. 1 – Anularea unei polițe de asigurare de viață mai vechi

Oricine își anulează polița de asigurare de viață plătește de fapt întotdeauna mai mult: cei care economisesc pierd costurile de achiziție și pierd bonusul la sfârșitul perioadei de valabilitate a poliței.

Contractele din anii ’90 pierd, de asemenea, o dobândă bună la economii – iar pentru contractele din 2008 încoace, există chiar și o taxă de anulare.

Mergi direct la GHIDUL COMPLET despre cum să completezi calculatorul de asigurare de viață Germania fără a vorbi germană >>

Greșeala nr. 2 – Încheierea unei polițe de asigurare mixtă de viață

În opinia mea, o asigurare mixtă de viață nu este cea mai bună idee.

Nu pare a fi o investiție profitabilă pentru asigurarea pensiei la bătrânețe.

Apropo, asigurarea de viață „unit-linked” este și mai puțin recomandabilă decât asigurarea mixtă de viață, deoarece transferă riscurile pieței bursiere către client, ceea ce include, de obicei, și mai multe costuri decât asigurarea mixtă de viață.

Chiar dacă asigurarea de viață britanică pare un model atractiv, eu personal nu aș recomanda contractarea unei astfel de asigurări din exact aceleași motive.

Greșeala nr. 3 – Asigurarea pentru acoperirea unei sume de plată greșite

Suma care trebuie acoperită depinde de situația ta personală.

Cuplurile fără copii ar trebui să acopere aproximativ unul sau doi ani de venit net.

În cazul familiilor, ar trebui să fie vorba de venitul net pe doi până la patru ani, poate chiar mai mult dacă copiii sunt încă mici.

Asigurarea de viață temporară este concepută pentru a oferi supraviețuitorilor un nou început.

Prin urmare, o familie cu un singur salariat principal și doi copii cu vârste cuprinse între trei și cinci ani ar trebui să ia în considerare o sumă asigurată de aproximativ 500.000 de euro.

Greșeala nr. 4 – Informații incorecte la încheierea unei asigurări de viață

Informațiile incorecte pot face ca asigurătorul să nu plătească sau să plătească doar parțial în caz de deces.

Prin urmare, clienții ar trebui să se asigure că nu vor încălca obligația lor precontractuală privind informarea și că vor furniza informații adevărate.

În cazul în care o sinucidere are loc în primii trei ani de contract, compania de asigurări nu trebuie să plătească.

Înapoi la lista cu subiectele principale

CALCULATOR DE ASIGURARE DE VIAȚĂ:

Cel mai simplu mod de a încheia o asigurare de viață în Germania

După ce ai analizat toate aceste informații esențiale, întrebarea este cum să găsești cele mai bune companii de asigurare de viață în Germania.

În mod sigur vei dori să obții cea mai bună poliță pentru situația ta.

Modul în care am reușit să găsesc cea mai bună asigurare pentru familia mea a fost să folosesc calculatorul de asigurări de viață de la Tarifcheck*.

Permiteți-mi să vă explic în detaliu acest calculator.

De asemenea, îți voi oferi cei mai importanți termeni în limba germană, cuvinte de care vei avea nevoie când introduci datele.

Înapoi la lista cu subiectele principale

Calculator de asigurare de viață de Tarifcheck explicat

Calculatorul de asigurări de viață în Germania compară 250 de polițe diferite și îți prezintă cele mai bune opțiuni, după ce răspunzi la câteva întrebări importante.

O modalitate bună de a căuta cea mai bună asigurare de viață în Germania este să începi AICI.

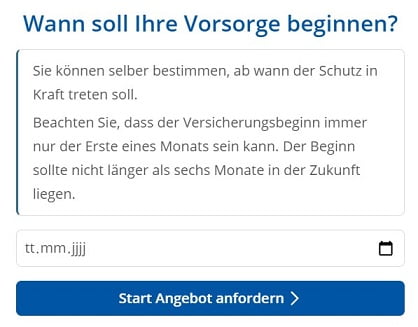

Pasul 1: Alegeți data de începere a asigurării de viață

În primul rând, trebuie să decizi când va începe protecția oferită de asigurarea de viață în Germania.

Nu poate fi decât în prima zi a unei luni. De asemenea, data de începere nu poate fi cu mai mult de 6 luni în viitor.

Introdu data în următorul format: ZZ/LL/AAAA (în germană: tt.mm.jjjjj).

Apasă apoi pe butonul „Start Angebot anfordern” (Începe cererea de ofertă) pentru a trece la pasul următor.

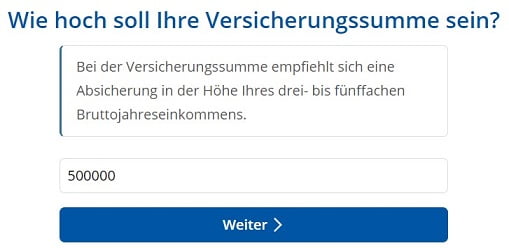

Pasul 2: Stabilește suma pentru asigurarea de viață

Acum trebuie să stabilești suma pentru asigurarea de viață.

Întrebarea la care trebuie să răspunzi în limba germană este: „Wie hoch soll Ihre Versicherungssumme sein?” Cât de mare să fie suma asigurată?

Tarifcheck recomandă să ai o sumă asigurată de trei până la cinci ori mai mare decât venitul anual brut.

Dă clic pe “weiter” pentru a trece la pasul următor.

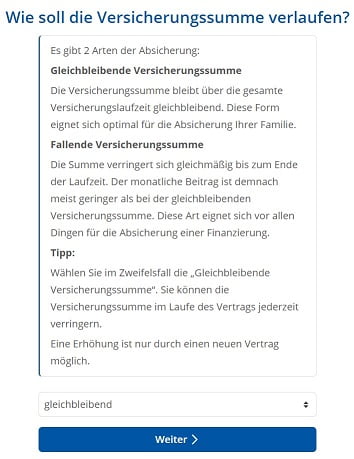

Pasul 3: Contribuții fixe sau descrescătoare?

Apoi, este timpul să alegi, dacă dorești să contribui cu

- plata fixă a asigurării („Gleichbleibende Versicherungssumme„)

- sau descrescătoare (“Fallende Versicherungssumme”).

Aceasta din urmă ar avea sens dacă dorești să acoperi un împrumut pe care trebuie să îl achiți.

Din nou, alege varianta potrivită situației tale.

Alege “gleichbleibend” dacă intenționezi să acoperi cheltuielile de trai ale partenerului și ale copiilor tăi în cazul în care mori.

Apasă apoi pe „weiter” pentru a continua.

Apropo: Dacă dorești să faci modificări, apasă pe „zurück” pentru a te întoarce.

Pasul 4: Cât timp trebuie să fie valabilă asigurarea de viață în Germania?

În această etapă, dorești, de asemenea, să stabilești pentru cât timp va trebui plătită sau va trebui să fie valabilă această asigurare:

„Wie lange soll Ihre Risikolebensversicherung bestehen?” Cât timp dorești să îți păstrezi asigurarea de viață la termen?

Exemplu:

Alegi 23 de ani, considerând că ai o fetiță de 2 ani.

În acest fel, te asiguri că familia ta are un buget suficient pentru a acoperi cheltuielile până când copilul va împlini 25 de ani, în cazul în care vei muri.

Pentru a merge mai departe, dă clic pe „weiter”.

Pasul 5: Răspunde dacă ai fumat în ultimii 5 ani

Companiile de asigurări consideră că ai un risc mai mare de a muri mai devreme dacă ești fumător.

La această etapă va trebui să răspunzi la întrebarea: „Ai fumat în ultimii 5 ani?”.

Ai două variante:

- Raucher (fumător)

- Nichtraucher (nefumător)

Alege varianta care corespunde cel mai bine situației tale.

Pasul 6: Introdu data nașterii

În următorul câmp al formularului, Tarifcheck îți cere data nașterii (Geburtstag).

Motivul este că vârsta ta este decisivă pentru calcularea asigurării de viață la termen.

Te rog să o introduci data nașterii în următorul format: ZZ/LL/AAAA.

Dă clic pe „weiter” pentru a continua.

Pasul 7: Detalii despre situația ta familială actuală

Familienstand (Starea civilă)

Aici poți alege între 3 variante:

- ledig (necăsătorit)

- verheiratet (căsătorit)

- geschieden (divorțat)

Ai copii?

Opțiuni:

- keine (fără copii)

- 1 (copil)

- 2 (copii)

- 3,4,5,6

- mehr (mai mult de șase copii)

Statutul profesional 1

În câmpul următor, ți se cere să introduci profesia ta.

Acest lucru este necesar pentru a estima riscul de a muri prematur, mai ales atunci când ai un loc de muncă solicitant din punct de vedere fizic.

Aici poți selecta una dintre următoarele variante:

- Arbeiter/in (muncitor)

- Beamtin / Beamter (funcționar)

- Angestellte/r (angajat salariat)

- Selbstständige/r (liber profesionist)

- Freiberufler/in (freelancer)

- Student/in (student)

Statutul profesional 2

Compania de asigurări ar dori, de asemenea, să știe dacă munca ta este:

- mai degrabă fizică (überwiegend körperlich tätig)

- sau muncă de birou (überwiegend kaufmännisch tätig)

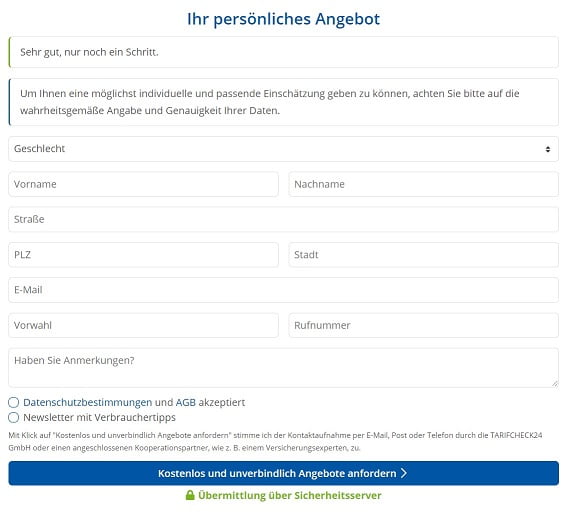

Pasul 8: Completează detaliile și obține o ofertă pentru asigurarea de viață în Germania

Acesta este ultimul pas înainte de a primi o ofertă.

Completează următoarele detalii:

Selectează genul (Geschlecht)

Apasă butonul de selectare care spune fie domnule, „Herr”, fie doamnă, „Frau”.

Prenume și nume (Vorname und Nachname)

Prenumele și numele tău de familie.

Introdu adresa

Straße (stradă) + PLZ (cod poștal) + Stadt (oraș)

Adresa de email

Nu uita să introduci adresa ta de email.

Scrie și numărul de telefon.

- Vorwahl (prefixul – dacă este cazul)

- Rufnummer (număr de telefon)

Spune-le că dorești să vorbești în engleză (sau în românește)

În ultimul câmp poți adăuga comentariile tale: Haben Sie Anmerkungen?

Spune-le aici că ai dori să fiți contactat de cineva care vorbește limba engleză. Sau românește sau o altă limbă pe care o cunoși mai bine.

Dacă te doresc ca și client, vor aranja acest lucru, cu siguranță.

Acceptarea termenilor și condițiilor și solicitarea ofertei.

Bifează primul câmp (Datenschutzbestimmungen und AGB akzeptiert) după ce ai citit (poți folosi un translator online). Bifează și al doilea câmp, dacă dorești să primești newsletter-ul de la Tarifcheck.

Și apoi apasă butonul albastru:

„Kostenlos und unverbindlich Angebote anfordern” = Solicită oferte de asigurare de viață în mod gratuit și fără obligații

Vei primi imediat un e-mail de confirmare. În zilele următoare vei fi contactat de un consultant în asigurări.

Să recapitulăm

Chiar dacă acest proces este destul de lung, merită să parcurgi toți acești pași necesari, deoarece este cel mai simplu mod de a încheia o asigurare de viață în Germania.

Pentru tine și pentru familia ta, acest tip de asigurare îți poate oferi liniște sufletească.

În caz de deces al partenerului, copiii și celălalt partener nu vor trebui să suporte singuri toate costurile care vor apărea în următorii ani.

Și toate cheltuielile tale sunt în mare parte acoperite.

INFORMAȚII UTILE DESPRE GERMANIA

___

ASIGURĂRI ÎN GERMANIA

> 15 Tipuri de Asigurări în Germania necesare

___

FINANȚE ÎN GERMANIA

> Găsiți cele mai bune rate pentru împrumut în Germania

___

SALARII ȘI IMPOZITE ÎN GERMANIA

> Declarația de impozit Germania – Tot ce trebuie să știi

> Salariul mediu în Germania. Cele mai recente date

___

MUNCA ÎN GERMANIA

> CV în germană Europass: Cum completezi pas cu pas

___

ÎNVĂȚAREA LIMBII GERMANE

> Cum poți învăța limba germană rapid: Top 10 strategii

* Link-urile marcate în acest fel sunt link-uri afiliate și indică faptul că primim un mic comision, dacă vă decideți să cumpărați produsele sau serviciile oferite de site-urile noastre partenere. Pentru dumneavoastră însă nu există niciun cost suplimentar. Powered by TARIFCHECK24 GmbH.