Nemrégiben a családommal úgy döntöttünk, hogy életbiztosítást kötünk Németországban. Abban az esetben, ha egyikünk vagy mindkét szülő meghal, a gyerekeink vagy a másik partnerünk a gyerekekkel együtt hosszú időre biztosítva van.

Nekünk, Németországban élő külföldieknek nagyon nehéz volt az igényeinknek megfelelő biztosítást találni.

Nagyon sokféle biztosítás és különböző biztosítási modell közül lehet választani.

Egy német weboldal segítségével azonban sikerült megtalálnunk a helyzetünknek legmegfelelőbb életbiztosítást.

De erről később.

Az életbiztosításról Németországban

Általánosságban elmondható, hogy az életbiztosítás az Ön élethelyzetétől függően előnyös.

Megtudtuk, hogy a németek többsége akkor kezd el gondolkodni az életbiztosításon, amikor megházasodik, gyermeket vállal, vagy nagyobb befektetést eszközöl.

Ezek a befektetések lehetnek például ház- vagy lakásvásárlás. Így biztosítják, hogy haláluk esetén ne terheljék a hitelük költségeit a hozzátartozóik.

Ugyanakkor nagyon gyakran jobb, ha már fiatal korban elkezdünk életbiztosításra fizetni.

Ezzel jobb biztosítási díjat kaphat Németországban egy versenyképes biztosítótól.

Amikor Németországban életbiztosításokról beszélünk, három fontos kifejezést használnak:

- „A „Prämie” biztosítási díjat jelent, és általában egy költség- és egy kockázati összetevőből áll.

- A „Beitrag” vagy díj a havonta, negyedévente, félévente vagy évente fizetendő összeg.

- A „rendőrség” a biztosítási igazolás.

A legfontosabb tudnivalók

1) Németországban a kockázati életbiztosítás fogalma a túlélő hozzátartozókra való gondoskodás egyik formája.

2) A németek körülbelül 1/3-a rendelkezik valamilyen életbiztosítással.

3) Az életbiztosításra szoruló személyek közé tartoznak: Családok, főkeresők, önálló vállalkozók és hitelfelvevők.

4 ) Németországban 6 fajta életbiztosítás létezik – az alábbiakban mindegyiket megtalálja.

5) Az emberek 4 féle hibát követnek el, amikor életbiztosításról van szó. A leggyakoribb, hogy életbiztosítást kötnek.

6) Az ilyen típusú biztosítások megkötésének legegyszerűbb módja a biztosítási kalkulátor használata .

Tovább az oldalra Életbiztosítás kalkulátor Németország Tarifcheck* >>

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

A cikkben tárgyalt témák

Életbiztosítás Németországban – Risikolebensversicherung – Mit jelent az életbiztosítás? >>

Mennyire gyakori az életbiztosítás? >>

Kik azok, akiknek életbiztosításra van szükségük Németországban? >>

Kik azok, akiknek nincs szükségük ilyen típusú biztosításra? >>

Hányféle életbiztosítás létezik Németországban? >>

A legegyszerűbb módja annak, hogy életbiztosítást kössön Németországban >>

A Tarifcheck* életbiztosítási kalkulátorának magyarázata >>

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

Életbiztosítás Németországban – Risikolebensversicherung – Mit jelent?

Az életbiztosítás (Risikolebensversicherung) a túlélő hozzátartozók számára történő biztosítási forma. Ezzel Ön a lehető legjobb és legindividuálisabb módon biztosítja családját. Halála esetén ingatlanfinanszírozást vagy egyéb hiteleket is fedezhet vele.

Ha van saját vállalkozása, akkor azt egy kockázati életbiztosítással anyagilag is megvédheti.

Ha Ön meghal, üzlettársa vagy fontos alkalmazottja hatalmas veszteség nélkül átveheti az üzletet. A kifizetett összeg, az úgynevezett biztosítási összeg a folyó kiadások kifizetésére fordítható.

Ezek lehetnek például ingatlanfinanszírozásból származó hiteltörlesztőrészletek.

A Gabler Wirtschaftslexikon, a kockázati életbiztosítással kapcsolatban bizonyos problémák merülhetnek fel.

A haláláig előre fizetett életbiztosítást gyakran kritizálják az úgynevezett túlfizetések miatt. Azok az emberek, akik később halnak meg, ezzel a tervezettel több járulékot fizethetnek be, mint amennyi a biztosítás összege.

A túlfizetések elkerülése érdekében rövidített kifizetési időszakokban állapodnak meg.

Mennyire gyakori ez a biztosítás Németországban?

A statisztikák szerint a Statista az életbiztosítások aránya Németországban 2019-ben 32,7 százalék volt. Tehát a németek közel 1/3-a rendelkezik valamilyen életbiztosítással.

Az Egyesült Államok legfrissebb számaihoz képest ez meglehetősen alacsony arány. 2021-ben, az amerikaiak körülbelül 52 százaléka rendelkezett életbiztosítással a Statista szerint.

Az életbiztosítás lehet, hogy az USA-ban drágább, mint Németországban, de valószínűleg fontosabb.

A társadalombiztosítás például csak 255 dolláros haláleseti juttatást fizet az arra jogosult idősek számára. Ez túl kevés ahhoz, hogy fedezze az átlagos temetési költségeket, amelyek körülbelül 10 000 dollárra rúgnak.

Németországban 2004 óta nem sokban különbözik a helyzet.

A korábbi „Sterbegeld” (haláleseti vagy temetési segély) eltörlésre került. Az állami támogatás haláleset esetén 2004-ig legfeljebb 1050 € volt.

Másrészt a temetési költségek Németországban csak 75%-át teszik ki az USA-hoz képest.

Kik azok, akiknek életbiztosításra van szükségük?

Röviden, az életbiztosítás különösen hasznos

- fiatal családok

- fő keresők

- önálló vállalkozó

- és a hitelfelvevők

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

Az információ szerint a Berlin városától, a kockázati életbiztosítás az üzleti költségek fedezésére is felhasználható, ha Ön egy partnerrel közösen nyit vállalkozást.

A túlélő hozzátartozók részére kifizetés csak haláleset esetén történik, megállapodás szerinti haláleseti juttatás formájában.

A kockázati életbiztosítás nem arra szolgál, hogy időskori fedezetet nyújtson.

A jobb választás az lenne, ha egy életbiztosítást választana.

Az életbiztosítást olyan hitelfelvevőknek ajánlják, akiknek van finanszírozásuk vagy terhelésük, mert ha meghalnak, a túlélő hozzátartozók a haláleseti juttatást a terhelés kifizetésére használhatják.

Az életbiztosítás még a párkapcsolatban élő, nem házas emberek számára is hasznos lehet.

Partnereik általában kimaradnak a törvényes özvegyi vagy özvegyi nyugdíjrendszerből.

Így az életbiztosítás segíthet a temetési és egyéb költségek fedezésében.

Azt is javaslom, hogy az idősebb felnőttek akkor is fontolják meg az életbiztosítást, ha kevés vagy egyáltalán nincs megtakarításuk. Legalább akkora összegűnek kell lennie, hogy fedezze a temetési költségeket.

Kik azok az emberek, akiknek erre nincs szükségük Németországban?

Vannak bizonyos típusú emberek, akiknek nem ajánlott életbiztosítást kötni:

Ezek egyrészt diákok, gyakornokok és tanoncok.

Másrészt a partner vagy túlélő hozzátartozó nélkül élőknek Németországban sincs szükségük életbiztosításra.

Továbbá, ha mindkét partner a saját életszínvonalát fedezi, akkor az életbiztosításra sincs szükség.

De még ha diák, gyakornok vagy tanuló is, akkor is előnyös lehet az életbiztosítások korábbi életkorban történő megkötése.

Minél korábban kezdi fizetni az életbiztosítást, annál alacsonyabb a díj.

Hányféle életbiztosítás létezik Németországban?

Németországban az életbiztosítási ajánlatok változatosak, és néha nem ajánlottak. További ajánlások a cikk későbbi részében.

Típus 1 – Kapitális életbiztosítás (Kapitallebensversicherung)

Az általános életbiztosításnak van néhány előnye a többi biztosítási típushoz képest.

A legkeresettebb életbiztosítás a tőkefedezeti életbiztosítás.

Kettős biztonságot nyújt: a halál esetére való gondoskodás, valamint a megtakarított tőke kifizetése a szerződés lejártakor.

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

Adózási okokból a legkevesebb 12 éves futamidő ajánlott.

Érdemes megfontolni mindenkinek, aki gondoskodni akar magáról idős korára és halála esetén az eltartottjairól.

De tisztában kell lenni néhány hátulütővel:

A tőkefedezeti életbiztosítások néha emelkedő díjakkal vagy kevés garanciával járhatnak.

Ehhez képest hasznos lehet közelebbről megvizsgálni a kockázati életbiztosítást.

2. típus – kockázati életbiztosítás (Risikolebensversicherung)

A kockázati életbiztosítás segít családjának anyagi biztonságot nyújtani az Ön halála esetén.

Így a túlélő hozzátartozók nem kerülnek pénzügyi nehézségekbe.

A bankok szívesen használják a kockázati életbiztosítást hitelfedezetként.

Ha Ön meghal, a kölcsön a kifizetett összegből kifizethető.

Míg a kockázati életbiztosítás csak akkor fizet, amikor Ön meghal, három másik típusú biztosítási kötvények fizetnek, amikor a szerződés lejár.

Hadd magyarázzak el Önnek a következő bekezdésekben három további életbiztosítást.

3. típus – Alapokhoz kötött életbiztosítás (Fondsgebundene Lebensversicherung)

Az alaphoz kötött életbiztosítás a magán-öregségi nyugdíjbiztosítás és a túlélő hozzátartozók védelme igen vonzó formája.

Jó hozamlehetőségeket kínál kockázati védelem mellett, és mindenkinek ajánlott, aki az időskorra szeretne gondoskodni.

4. típus – Angol/brit életbiztosítás (Englische / Britische Lebensversicherung)

Az angol életbiztosítás jó módja annak, hogy tőkét takarítson meg a magánnyugdíjra. Az elv ugyanaz, mint a tőkefedezeti biztosítások esetében:

A biztosítási kötvénybe minden hónapban befizetnek egy bizonyos összeget. Így a megtakarított tőkét, a hozammal együtt, a megállapodás szerinti futamidő végén ki lehet fizetni.

A futamidő korlátozott, és jó 30 évre tehető.

A tőkeösszeg általában a 75. életév betöltéséig kerül kifizetésre. A hozam lényegesen magasabb, mivel a befizetések nagy részét (akár 80%-át) közvetlenül részvényekbe fektetik be.

Németországban a részesedési arány legfeljebb 35%.

A különbség az, hogy Ön egy brit biztosítótársaságnál köt biztosítást, amely a német piacon is elérhetővé teszi termékeit.

Típus 5 – Haláleseti biztosítás egészségi vizsgálat nélkül (Sterbegeldversicherung ohne Gesundheitsprüfung)

Ennek ellenére a haláleseti biztosítás valójában nem is életbiztosítás, hanem a temetési költségek fedezésére szolgáló, leforrázott biztosítás.

Néhány kiváltságos csoport kivételével mindenkinek magának kell gondoskodnia a saját haláláról.

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

Mint már említettük, az állam által nyújtott temetési segélyt eltörölték.

Még ha nem is fontolgatja az életbiztosítás megkötését (amit én ajánlok), akkor is gondoljon legalább a haláleseti biztosítás megkötésére.

6. típus – nyugdíjbiztosítás (Rentenversicherung)

A kötelező nyugdíjbiztosítás a német társadalombiztosítási rendszer egyik ága. A társadalombiztosítás részét képezi, és így nyugdíjbiztosításként szolgál.

A törvényes nyugdíjbiztosítás mellett létezik magánnyugdíjbiztosítás is.

A törvényes nyugdíjbiztosítás elsősorban a dolgozó emberek időskori anyagi biztonságát hivatott biztosítani, és öregségi nyugdíjnak is nevezik.

A nyugdíjbiztosítás emellett a keresőtevékenység csökkenésének kockázatát is fedezi.

A nyugdíjbiztosítás harmadik része a túlélő hozzátartozói nyugdíj, amelyet özvegyi nyugdíjnak is neveznek.

Az emberek gyakori hibái

1. hiba – Régi életbiztosítás felmondása

Aki felmondja az életbiztosítását, valójában mindig többet fizet: a megtakarítók elveszítik a kötési költségeket, és a futamidő végén elveszítik a bónuszt.

Az 1990-es évekből származó szerződések is veszítenek a megtakarítások jó kamatából – a 2008-tól kezdődő szerződések esetében pedig még lemondási díj is van.

Menjen közvetlenül a TELJES ÚTMUTATÓNKhoz, hogyan töltse ki az életbiztosítási kalkulátort Németországban német nyelvtudás nélkül. >>

2. hiba – A tőkefedezeti biztosítás megkötése

Véleményem szerint a dotációs politika nem a legjobb ötlet.

Nem tűnik nyereséges befektetésnek a nyugdíjbiztosítás szempontjából.

A unit-linked életbiztosítás egyébként még kevésbé ajánlható, mint a klasszikus tőkefedezeti biztosítás, mert a tőzsdei kockázatokat áthárítja az ügyfélre, de általában még több költséget tartalmaz, mint a tőkefedezeti biztosítás.

Még akkor is, ha a brit életbiztosítási modell vonzónak hangzik, én személy szerint nem javasolnám, hogy pontosan ugyanezen okból kifolyólag szerezzünk egyet.

3. hiba – Rossz kifizetési összeg fedezése

A fedezendő összeg a helyzettől függ.

A gyermektelen pároknak körülbelül egy-két év nettó jövedelmét kell fedezniük.

Családok esetében ez két-négy év nettó jövedelme, esetleg több, ha a gyermekek még fiatalok.

A kockázati életbiztosítás célja, hogy a túlélőknek újrakezdést biztosítson.

Ezért egy olyan család, amelyben egy fő kereső és két három és öt év közötti gyermek van fontolóra kell vennie körülbelül 500 000 euró biztosítási összeget.

4. hiba – Helytelen információk életbiztosítás megkötésekor

A helytelen tájékoztatás ahhoz vezethet, hogy a biztosító haláleset esetén nem vagy csak részben fizet.

Ezért az ügyfeleknek ügyelniük kell arra, hogy ne sértsék meg a szerződéskötést megelőző tájékoztatási kötelezettségüket.

Ha a szerződés első három évében öngyilkosság történik, a biztosítónak sem kell fizetnie.

ÉLETBIZTOSÍTÁSI KALKULÁTOR:

A legegyszerűbb módja annak, hogy életbiztosítást kössön Németországban.

Miután ezeket a fontos információkat lefedtük, a kérdés az, hogyan találjuk meg a legjobb életbiztosítókat Németországban.

Biztosra kell mennie, hogy a helyzetének legmegfelelőbb biztosítást kapja.

A családom helyzetének legmegfelelőbb biztosítást úgy tudtam megtalálni, hogy használtam a Tarifcheck életbiztosítási online kalkulátorát*.

Hadd magyarázzam el részletesen ezt a számológépet.

A legfontosabb német szakkifejezéseket is megadom, amelyekre a folyamat során szüksége lesz.

Életbiztosítási számológép által Tarifcheck magyarázat

A életbiztosítási kalkulátor Németország számára 250 különböző biztosítási kötvényt hasonlít össze, és néhány fontos kérdés megválaszolásával megmutatja Önnek a legjobb lehetőségeket.

Egy jó módja annak, hogy elkezdje megtalálni a legjobb életbiztosítás Németországban, hogy elkezdje itt.

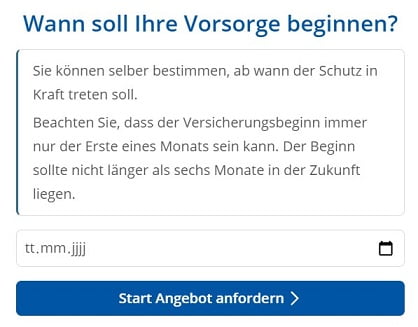

1. lépés: Válassza ki az életbiztosítás kezdetének időpontját

Az első lépés annak eldöntése, hogy az életbiztosítás által nyújtott védelem mikor kezdődik.

Csak a hónap elseje lehet. A kezdőnap sem lehet 6 hónapnál későbbi.

Adja meg a dátumot a következő formátumban: (németül: tt.mm.jjjjj).

Nyomja meg a „Start Angebot anfordern” (Ajánlatkérés indítása) gombot a következő lépéshez.

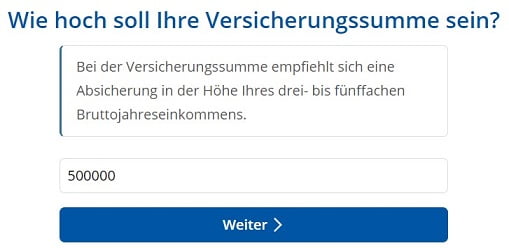

2. lépés: Az életbiztosítási fedezet összegének beállítása

Most meg kell határoznia az életbiztosítási fedezet összegét.

A kérdés, amire németül kell válaszolnia: „Wie hoch soll Ihre Versicherungssumme sein?” Mekkora legyen a biztosítási összeg?

A Tarifcheck azt ajánlja, hogy az éves bruttó jövedelem három-ötszörösének megfelelő összegű fedezettel rendelkezzen.

Kattintson a „tovább” gombra a következő lépéshez.

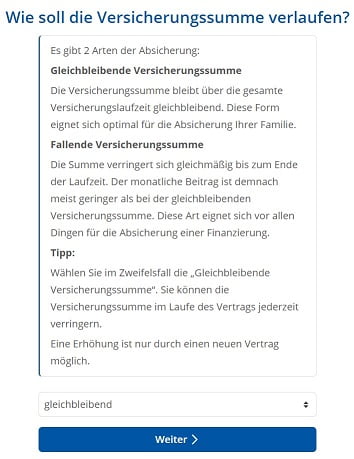

3. lépés: Fix vagy csökkenő biztosítási kifizetés?

Ezután itt az ideje, hogy eldöntse, szeretne-e egy

- rögzített biztosítási kifizetés („Gleichbleibende Versicherungssumme„)

- vagy csökkenő biztosítási kifizetés („Fallende Versicherungssumme„).

Ez utóbbinak akkor lenne értelme, ha egy visszafizetendő hitelt szeretne fedezni.

Ismétlem, válassza azt, amelyik a legjobban megfelel az Ön helyzetének.

Válassza a „gleichbleibend” lehetőséget, ha például azt tervezi, hogy az Ön halála esetén fedezi partnere és gyermekei megélhetési költségeit.

Nyomja meg a „tovább” gombot a folytatáshoz.

Egyébként: Ha bármilyen változtatást szeretne végrehajtani, nyomja meg a „vissza” gombot, hogy visszatérjen.

4. lépés: Meddig legyen érvényes az életbiztosítás?

Ebben a szakaszban azt is szeretné meghatározni, hogy mennyi ideig kell fizetni a biztosítást, illetve hogy a biztosításnak meddig kell érvényesnek lennie:

„Wie lange soll Ihre Risikolebensversicherung bestehen?” Meddig szeretné megtartani kockázati életbiztosítását?

Példa:

Válasszon 23 évet, feltételezve, hogy van egy 2 éves kislánya.

Így biztosítod, hogy a családodnak elegendő költségvetése legyen arra, hogy 25 éves koráig fedezze a kiadásokat, ha esetleg meghalsz.

A „tovább” gombra kattintva lépjen tovább.

5. lépés: Válaszolja meg, hogy dohányzott-e az elmúlt 5 évben.

A biztosítótársaságok úgy vélik, hogy nagyobb a kockázata annak, hogy korábban hal meg, ha dohányzik.

Ennél a lépésnél a kérdésre kell válaszolnia: „Dohányzott-e az elmúlt 5 évben?”

Két lehetősége van:

- Raucher (dohányos)

- Nemdohányzó (nemdohányzó)

Válassza ki az Ön helyzetére legjobban alkalmazható változatot.

6. lépés: Adja meg születési dátumát

A következő űrlapmezőben a Tarifcheck a születési dátumot(Geburtstag) kéri.

Ennek oka, hogy az Ön életkora meghatározó a kockázati életbiztosítás kiszámítása szempontjából.

Kérjük, a következő formátumban adja meg: DD/MM/YYYY.

Kattintson a „tovább” gombra a folytatáshoz.

7. lépés: Részletek a jelenlegi családi helyzetéről

Familienstand (családi állapot)

Itt 3 lehetőség közül választhat:

- ledig (nem házas)

- verheiratet (házas)

- geschieden (elvált)

Anzahl Kinder

Válasszon a következő lehetőségek közül:

- keine (nincs gyerek)

- 1 (gyerek)

- 2 (gyerekek)

- 3,4,5,6

- mehr (tovább)

Szakmai státusz 1

A következő mezőben meg kell adnia a szakmáját.

Ez a korai halálozás kockázatának megbecslésére szolgál, különösen akkor, ha fizikailag megterhelő munkát végez.

Itt kiválaszthatja az egyik lehetőséget:

- Arbeiter/in (munkás)

- Beamtin / Beamter (köztisztviselő)

- Angestellte/r (alkalmazott)

- Selbstständige/r (önálló vállalkozó)

- Freiberufler/in (szabadúszó)

- Diák/in (diák)

Szakmai státusz 2

A biztosító azt is szeretné tudni, hogy az Ön munkája:

- inkább fizikai (überwiegend körperlich tätig)

- vagy inkább irodai munka vagy kereskedelmi (überwiegend kaufmännisch tätig)

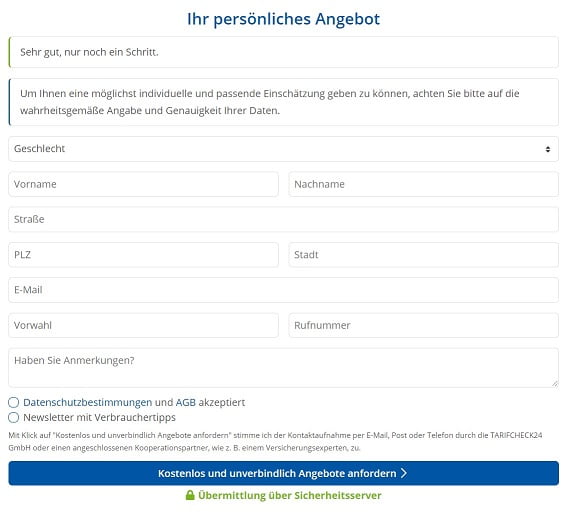

8. lépés: Töltse ki az adatokat és kérjen árajánlatot az életbiztosításról

Ez az utolsó lépés, mielőtt árajánlatot kapna.

Töltse ki a következő adatokat:

Válasszon nemet (Geschlecht)

Jelölje be azt a rádiógombot, amelyik azt mondja, hogy uram, „Herr” vagy hölgy, „Frau„.

Az Ön neve (Vorname und Nachname)

A keresztneve és a vezetékneve.

Adja meg a címét

Straße (utca) + PLZ (irányítószám) + Stadt (város)

E-mail cím

Ne felejtse el az e-mail címét.

Adja meg a telefonszámát

- Vorwahl (körzetszám – természetesen, ha ez a helyzet)

- Rufnummer (telefonszám)

Mondja meg nekik, hogy angolul (vagy más nyelven) szeretne beszélni.

Az utolsó mezőben elhelyezheti megjegyzéseit: Haben Sie Anmerkungen?

Mondja meg nekik itt, hogy szeretne, ha valaki angolul beszélő személy venné fel Önnel a kapcsolatot. Vagy más nyelven.

Ha szeretnének téged ügyfélként, akkor ezt biztosan megszervezik.

A feltételek elfogadása és az árajánlat kérése

Ellenőrizze az első mezőt (Datenschutzbestimmungen und AGB elfogadtiert), miután elolvasta őket (használhat online fordítót). Végül a második mezőt, ha szeretné megkapni a Tarifcheck hírlevelét.

Majd nyomja meg a kék gombot:

„Kostenlos und unverbindlich Angebote anfordern” = Kérjen ajánlatokat ingyenesen és kötelezettség nélkül.

Azonnal kap egy visszaigazoló e-mailt. A következő napokban egy biztosítási tanácsadó veszi fel Önnel a kapcsolatot.

Wrap-up

Még ha ez a folyamat meglehetősen hosszadalmas is, érdemes végigmenni a szükséges lépéseken, mert ez a legegyszerűbb módja annak, hogy életbiztosítást kössön Németországban.

Számomra és a családom számára nyugalmat jelent, hogy ilyen biztosítást kötöttünk a kedvenc biztosítótársaságunknál.

Most, a feleségem, az én vagy mindkettőnk halála esetén a gyerekeinknek és a másik partnernek nem kell majd az összes felmerülő költséget fedeznie a következő években.

És minden kiadásunk nagyrészt fedezve van.

HASZNOS INFORMÁCIÓK NÉMETORSZÁGRÓL

___

BIZTOSÍTÁS NÉMETORSZÁGBAN

> 15 biztosítási típus Németországban, amelyet minden külföldinek meg kell kötnie

___

PÉNZÜGYEK NÉMETORSZÁGBAN

> Keresse meg a legjobb kamatlábakat a hitelhez Németországban

___

BÉREK ÉS ADÓK NÉMETORSZÁGBAN

> Adóbevallás Németország – Minden, amit tudni kell

> Átlagos fizetés Németországban Legfrissebb adatok

___

NÉMETORSZÁGI MUNKAVÉGZÉS

> Német nyelvű önéletrajz Europass-szal: Hogyan kell kitölteni lépésről lépésre

___

NÉMET NYELVTANULÁS

> Hogyan tanuljunk meg gyorsan németül: Top 10 stratégia

* Az így megjelölt linkek affiliate linkek, és azt jelzik, hogy kis jutalékot kapunk, ha úgy dönt, hogy megvásárolja a partneroldalak által kínált termékeket vagy szolgáltatásokat. Ez nem jelent további költséget az Ön számára. Készítette: TARIFCHECK24 GmbH.